株式アナリスト・経営コンサルタントとして100社超の上場企業を分析した筆者の企業分析手法④

Introduction

本稿では、「費用分析」の一環として、「売上原価」、「販売費及び一般管理費」の整理の仕方や読み方をご紹介します。「売上分析」をご紹介した「007_企業分析のやり方③」と同様、Institution for a Global Society(4265)を例に、確認します。注1、2

注1:特段の選定理由はありません。また、本稿は当該企業の調査や投資推奨を行うものではありません。

注2:「005_企業分析のやり方①」から順に閲覧することをオススメします。

1.主な費用科目を捉え、その金額水準や売上比の変化要因を特定するのがポイント

売上原価

売上原価の明細は、有価証券報告書の「売上原価明細書」に掲載されております。注3

注3:見つけにくいのでCtrl+Fのショートカットで検索窓を呼び出し”売上原価明細書”と入力するのがオススメです。

出所:有価証券報告書より抜粋

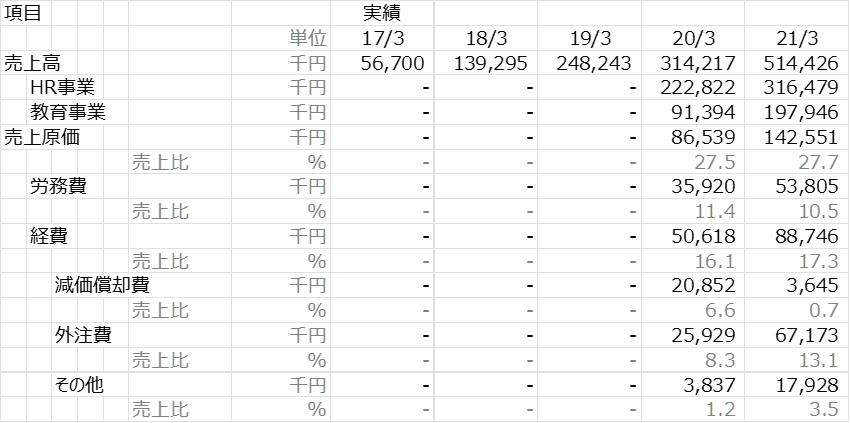

売上高を含め、ここまでの内容をExcelで整理すると、以下のようになります。

! 粒度が細かくなるごとに1列ズラして項目整理すると、段階構造が分かりやすくなります。

! 売上高の明細項目はExcelのグループ化を用いて閉じております。Excelの行数が増えると業績モデルを俯瞰的に確認しにくくなるので、詳細項目は適宜グループ化することでモデルを圧縮できる形式にしておくのが望ましいです。

各項目の金額及び対売上高比率(売上比)を見てみると、

- 売上原価の多くは労務費と外注費である。外注費の内訳に依るが、人的リソースの確保が重要な事業構造と見られる。

- 原価率は20/3→21/3期にかけ27.5→27.7%とほぼ横ばい推移だが、内訳は一定変動している。

- 労務費が4→10.5%に低下する一方、外注費が8.3→13.1%に急増している。売上増に伴い必要となった人的工数の拡大を、外部リソースを用いることで対応している可能性がある。仮に正しいならば、外注対応したリソースを中期的に内製化することで、収益性を高める余地がある可能性がある。

- 減価償却費が大きく減少している。(対象会社にとっての)大規模設備の償却期間が終了した又は減損処理を行ったと見られるが、逆に言えば将来的な再投資・追加投資に伴う償却増の可能性は無いか、設備投資計画等で確認する必要がある。

- そもそも20/3→21/3期にかけHR事業と教育事業の事業構成比が変化しているため、各事業の収益構造の違いから各項目の売上比が変動している可能性がある点に留意が必要である。

といったことが読み取れます。

決算短信等に掲載されている損益計算書では売上原価の合計値のみ記載しているケースが一般的で、明細は見落としがちです。特に、今回の例のように原価率が横ばいである場合は、”売上原価は一律変動費と見做してよさそうだ”と判断するかもしれませんが、上記の通り原価率には一定の変動可能性がありました。基本的にはしっかり明細を確認すべきだと考えます。

ただし、有報の「売上原価明細書」は、単体業績の売上原価の明細を開示している点に注意が必要です。連結子会社の無い単一企業や、連結子会社を数社持つものの主軸となる親会社が収益の大半を占めるといった企業では有効に活用できます。一方、ホールディングス体制を敷き、親会社は子会社の管理機能しか持たない等の場合は、単体業績を分析する意味は極めて薄いです。連結ベースの売上原価明細は基本的に開示されていないので、そのような企業を分析する際は売上原価分析をスキップして下さい。(決算説明会資料やfactbookで別途明細が開示されている場合は、当該データを用いて分析しましょう。)

2.販売費及び一般管理費

販売費及び一般管理費は、有価証券報告書の「(損益計算書関係)」又は「(連結損益計算書関係)」に掲載されております。売上原価と異なり、こちらは連結・単体ともに開示が義務付けられています。

出所:有価証券報告書より抜粋

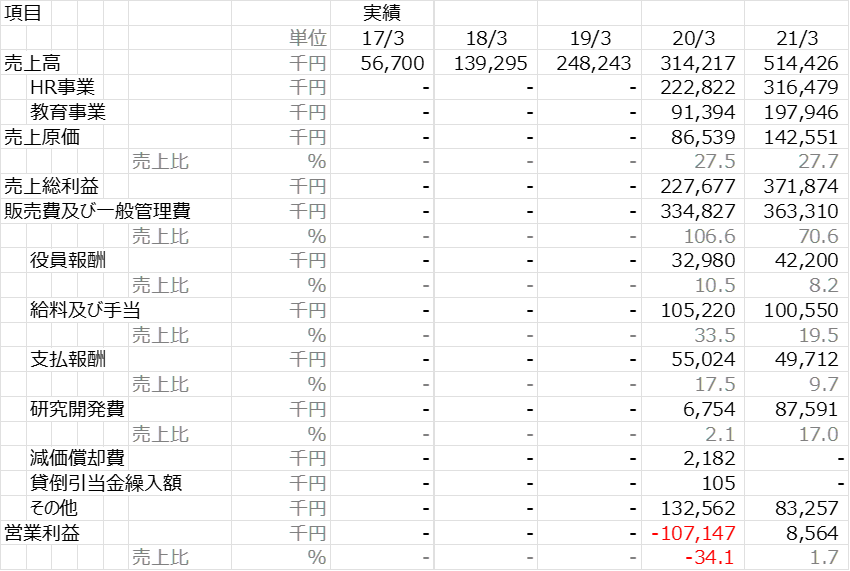

ここまでの内容をExcelで整理すると、以下のようになります。

各項目の金額及び対売上高比率を見てみると、

- 21/3期では、売上原価が売上比27.7%に対し販管費は同70.6%で、販管費の重い収益構造となっている。また、役員報酬や給料手当といった人件費、支払報酬といった管理費的側面の強い科目が主な費用である。

- 20/3→21/3期にかけ売上高が大きく拡大した一方、販管費合計は微増に留まっているため、全体としては固定費的要素が強く、全社として限界利益が効きやすい(売上増に伴う利益増幅が大きい)収益構造であり、高い売上成長が継続した場合は大幅な収益性改善が期待できる。

- 研究開発費が20/3期7百万円に対し21/3期88百万円と急増している。新規事業開始等に伴う初期コストと見られ、対応する将来的な売上高を推し量る必要がある。また、22/3期以降も同様の費用計上が継続するのか、または一過性の費用増なのか次第で販管費額が大きく変わるため、他のIR資料を注意深く確認する必要がある。

- 詳細開示が無い「その他」項目が、20/3期133百万円、21/3期83百万円と金額及びその変動が大きい。他のIR資料を注意深く確認すると共に、業績変動リスクとして留意する必要がある。

といったことが読み取れます。

Conclusion

本稿では、「売上原価」、「販売費及び一般管理費」の整理の仕方や読み方を実例で紹介しましたが、要約すると、

- 直近期の主な費用科目を確認し、収益構造を確認する。

- 過去推移を見て、各科目の金額水準や売上比の変化を捉え、その要因を特定する。その際、各科目が変動費なのか固定費なのか、一過性費用なのか継続費用なのかに注目し、将来動向を推察する。

- 数字の変化の背景が分からない場合は、決算短信の文章情報や決算説明会資料を読みヒントを探す。

ことがポイントです。

今回ご紹介した分析は、実は各業界を代表するような大手企業の分析ではあまり使えません。事業構造や収益構造が異なる複数事業を手掛ける企業の場合、全社費用は各事業のミックスによって決まるため、全社数値自体を分析することはミスリードに繋がりやすいためです。そのような企業を分析する際は、セグメント利益率一本で収益性を判断しなければならない可能性がある点にご留意ください。

次回は、営業利益以下の項目について簡単に説明します。