株式アナリスト・経営コンサルタントとして100社超の上場企業を分析した筆者の企業分析手法

ブログNo.005~025(リンク)まで、1)売上分析、2)収益性分析、3)バランスシート分析、4)バリュエーション分析と企業価値評価に必要な事項を一通り網羅的にご紹介しました。今回は、コチラで無料一般公開している業績モデルフォーマット(Excel)の使い方をご紹介致します。「なんだか難しそう」、「膨大な時間がかかりそう」といった所感を持たれるかもしれませんが、本モデルフォーマットを使うことで、

- 通期10期、四半期8~16期分の業績モデル整備を計2~3時間で完了

- 直近通期実績の入力のみで財務三表が連動した5ヵ年の業績予想を自動生成(ただし、最低限、売上高と営業利益の予想値は自身で修正する必要有)

- 作成した業績予想に応じたDCFバリュエーション及び理論株価(目標株価)を自動算出

- PL、BS、及びROEなど主要財務指標の推移を視覚的に把握するためのチャートを自動生成

することができ、企業分析にかかる時間を大幅に短縮化することが可能です。

多少の慣れは必要ですが、株式アナリスト・経営コンサルタントとして100社超の上場企業を分析した筆者がそのノウハウを詰め込んだフォーマットですので、是非一度ご利用してみてください。企業分析のやり方・流れはもちろん、財務三表の回し方も自然と理解できるようになるかと思いますので、投資銀行や戦略コンサルへの就職・転職を検討されている方にも、勉強資料としてご活用頂ければと思います。

1.各Sheetの概要

モデルフォーマットをダウンロードしファイルを開くと、①How to use、②Format、③Model、④Chart、⑤Cor tax sim、⑥DCFといった計6つのsheetが確認できるかと思います。それぞれの役割・機能は以下の通りです。

<①How to use>

本モデルフォーマットの、①目的と免責事項、②業績モデルの作成手順表、③テンプレートの前提条件と主な留意事項、を記載しております。基本的に、②業績モデルの作成手順に沿うことで、モデル整備及び業績予想、チャート、DCF表の作成が完了しますので、本資料を指針に作業を進めてください。

また本フォーマットは、予想期の財務三表を連動させることや、自動的にDCFバリュエーションを実施するためにいくつかの前提条件を設定しております。一般的な前提条件を設定しておりますが、適切な企業価値評価のためにも一度③テンプレートの前提条件と主な留意事項は目を通し、必要に応じてフォーマットを修正してください。

<②Format>

会社名や証券コード、決算期、法定実効税率、業績モデルで利用する単位(千円、百万円、十億円)、その他単語表記を設定するためのsheetです。法定実効税率は有価証券報告書に記載があります(No.18_収益性分析③で説明しておりますので適宜ご参照下さい)。

<③Model>

公表されている会計数値等を入力・整備し、業績予想を作成するための、本ファイルのメインsheetです。詳細は後述します。

<④Chart>

各会計数値やKPIを視覚的に把握するためのチャート作成sheetです。PL、BS、及びROEなど主要財務指標の推移チャートが自動生成されます。また、Model sheetと同様の列構造としておりますので、自身でチャートを追加作成する際にも既存チャートの作成方法を例に、本sheetをご利用いただくと作業が効率化できます。

<⑤Cor tax sim>

法人税額をシミュレーションするための、③Model sheetの補完sheetです。繰越欠損金や損金不算入項目等の調整が可能です。同論点は「No.18_収益性分析③」も参照ください。また、重要な留意事項がありますので①How to useの主な留意事項もご確認下さい。

<⑥DCF>

作成した業績予想に沿ったDCFバリュエーション及び理論株価(目標株価)を自動算出しているsheetです。初期設定では、以下の前提条件のもと算出されるフォーマットとなっておりますので、予めご留意頂くとともに、必要に応じて前提条件を変更下さい。なお、予想期間は1~5期の5パターンをご用意しております。

- ターミナルバリュー算出時のFCFはNOPAT(=営業利益×(1-法定実効税率)による簡易計算)を参照

- 割引率=税引後WACC(エクイティコストはCAPM参照※)

- リスクフリーレート=1.0%

- リスクプレミアム=6.0%

- ベータ=1.0倍

- 有利子負債コスト=1.0%

- WACC算出時のエクイティ-デット構成比=直近通期実績構成比

- 永久成長率=0.0%

- FCF現在価値の他、価値算出に織り込んでいるのはネット有利子負債(現預金、有利子負債)のみ(その他調整項目用の入力フィールド有)

※筆者は「CAPM」と表記することに違和感があり、「マーケットモデル」と表現するのが適切ではないかと考えていますが、確認できる限り全てのDCF説明資料でCAPMと説明されているので今回は本表記とします。「CAPM」は一定の強力な条件を前提とした際に完全に理論的に導かれる理論式ですが、その証明のために必要な前提条件を実務では想定していませんし、ベータ値はヒストリカルベータを参照することが多いので、単純な単回帰式の「マーケットモデル」を適用したと表現する方が正確な気がします。ご興味ある方は、CAPMの概念や前提条件に関しては「ファイナンス論-入門から応用まで(大村敬一、有斐閣ブックス)」を、証明式については「企業価値評価-バリュエーションの理論と実践(マッキンゼー・アンド・カンパニー)」の巻末補足資料(筆者が見たのは大分昔ですので今の版でも掲載されているのかは確認していません)をご参照下さい。CAPMの証明はA4紙1-2枚で完了するほどシンプルですので、一度自身で手書きで解いてみると勉強になると思います。

2.③Model sheetの構造

③Model sheetは以下図のような構造・配置となっております。利用するセルの多くは既にセル内に計算式が入力されており、使い方を誤るとフォーマットが不具合(バランスシートの貸借が一致しない、セグメント情報等入力欄と損益計算書入力欄で営業利益が不一致している等)を起こすことがありますので、ざっくりで構いませんので必ず事前に全体構造をご理解ください。

【Model sheetの全体構造】

出所:筆者作成

約400行×60列で構成されており、行方向では上部より順に、1)セグメント情報等、2)損益計算書、3)主要財務指標、4)貸借対照表、5)キャッシュフロー計算書の入力・整理フィールドを設けております。また、1)2)に関しては、決算短信など四半期累計値が開示される資料と、決算説明会資料など単四半期値が開示されることの多い資料の双方があるため、単・累で入力フィールドを分けております。一方、列方向では左部より順に、1)項目名(単位含む)、2)通期業績、3)四半期業績、を時系列で入力・整理する形式としております。

この内、業績モデル作成者が決算短信や有価証券報告書、決算説明会資料、Fact bookなどを見て会計数値を入力する必要があるのは、基本的に「黄色ハイライト」されているセルとなります。具体的には、①損益計算書の通期実績入力欄(単四半期入力用側)、②貸借対照表の通期実績入力欄、③キャッシュフロー計算書の通期実績入力欄、④損益計算書の四半期実績入力欄(累積四半期入力用側、4Q累積は入力不要)、⑤貸借対照表の四半期実績入力欄(4Q末は入力不要)、⑥財務指標入力欄(株数・EPS・DPS・設備投資額など一部のみ、大半の項目は自動計算済)、となります。損益計算書の残りのフィールドはその他の数値入力でもって自動計算・反映される作りとなっております。

セグメント情報等の最上部の入力フィールドは、調査対象企業次第で入力・整備すべき項目が千差万別で、ある程度、業績モデル作成者が自身でフォーマットを改変する必要があります。ただし、そのファーストステップは決算短信末尾等に掲載されているセグメント情報や、有価証券報告書に掲載されている原価・販管費明細の入力・整備であり、その開示パターンは損益計算書と類似しておりますので、同様の入力ルールで一般的な明細項目の入力フィールド⑦⑧を予め設けております(詳細は実際にModel sheetを見て頂くのが望ましいです)。

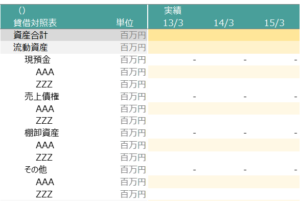

3.③Model sheetの入力方法

本フォーマットは、実績入力欄であっても、中分類やその他のセルに計算式が入っている点が一つの特徴です。例えば貸借対照表であれば、以下図の通り、資産合計・流動資産といった大項目は値入力フィールド(黄色ハイライト)となっておりますが、その次の中分類である現預金・売上債権・棚卸資産は計算式となっており、更にブレイクダウンした明細項目(初期的にはAAA、ZZZ等と仮表記)は値入力フィールドとなっております。

【貸借対照表のフォーマット(初期状態)】

出所:筆者作成

これは、多くの上場企業で財務三表が連動した業績予想を自動生成するために、財務項目を標準化・コントロールする目的で設けている仕組みです。実際には、以下図のように必要な明細項目を行追加してモデル整備頂くこととなります。

【貸借対照表のフォーマット(入力後例)】

出所:筆者作成

この際、①明細項目を行追加する際はZZZの上に行追加する、②ZZZの行は利用しない、ことを推奨します。中項目の集計計算(sum)の範囲をAAA~ZZZ行で指定しておりますので、AAAとZZZの間に行追加頂くことで自動的にsumの範囲に入り、集計される仕組みとしているためです。

また、実績入力後や業績予想作成後には、必ずモデルとして整合性が確保されているかをご確認下さい。具体的には、①セグメント情報等欄と損益計算書欄の営業利益が一致しているか(初期状態では65行目にCHECK行を設置)、②貸借一致しているか(同350行目)、③貸借対照表とキャッシュフロー計算書の現預金残高は一致しているか(同407行目、実績は定期預金など定義の違いからズレてしまう場合有、ただし予想期はゼロとなるようフォーマットを作成している)が、全てゼロ又は限りなくゼロに近しい値であるか確認下さい(会計数値は基本的に表示単位以下切り捨て表記ですので、1~2程度はズレてしまうことがあります)。

4.補論:CFはPL・BSが十全に理解できていれば追加で確認する必要性は高くない

「キャッシュフロー計算書の分析や説明をここまで一切受けていませんが…?」といった読者の方がいらっしゃるかもしれません。損益とキャッシュの動きは多くの点で異なる上、黒字倒産が一時期問題となったこともあり、2000年3月期からキャッシュフロー計算書の開示が義務付けられております。ただし、結論から言ってしまうとCFの動きはPLとBSからほぼ複製できてしまうため、PLとBSの動きをしっかり把握していればCFを個別に確認・分析する必要性は高くありません(本モデルフォーマットでは間接法によりキャッシュフロー計算書の予想を自動生成する作りとしております。セル内の計算式を辿っていただくと、PL及びBSの予想値を前提にどのようにCF計算書の予想を作成しているか把握頂けます。)。PLやBSでは開示されないようなニッチな財務項目がCF計算書では開示されていることがあるので、例えば、「その他流動資産の増減が歪だが明細開示が無く分からない」といった時は営業CF明細を見ることで解決の糸口が見つかるかもしれませんし、倒産リスクのありそうな上場企業を分析する際には最も重要な開示資料となりますが、キャッシュの動きを緻密に確認しなければならない企業でない限りPL・BSの動き方から推察できるレベルのCF理解で十分だと思います。財務三表の関連性を提示できないとこの主張は成り立ちませんので、敢えてここまで一切触れていませんでした。

以上、今回はコチラ(リンク)で無料一般公開している業績モデルフォーマットについてご紹介しました。本稿に記載されていない使い方については、同フォーマット内のHow to use sheetをご参照下さい。慣れるまでは多少時間が必要ですが、筆者が何人かの協力者(実務経験なし、会計知識も最低限のみ)に利用してもらってみたところ、概ね3~5社程度モデル整備すると、基本的な会計知識の習得を含め使いこなすことが出来るようになるようです(当然、分からない会計単語や、売上債権には何が含まれるのか?など最低限の会計知識を作業しながら確認・勉強する必要はあります)。最初は習得ハードルが高そうに見えますが、必ず自身の資産になりますので、一度根気よく使ってみてください。

■【広告】 企業業績や株式投資について情報・意見を交わし、自身の資産形成に活かすことのできるリサーチプラットフォーム「Ishare」はコチラ(https://ishare-emh.com/)です。専門的なリサーチレポートの閲覧や執筆者とのディスカッション等が可能です(一部有料)。合わせてご利用をご検討下さい。

■業績モデルフォーマットをコチラ(https://corporate.ishare-emh.com/service/)で無料公開しております。企業分析の際には是非ご利用をご検討下さい。