株式アナリスト・経営コンサルタントとして100社超の上場企業を分析した筆者の企業分析手法

前回(リンク)は特別損失および法人税等で気を付けるべきポイントを紹介しました。これで最低限、損益計算書に関する主な分析手法はご紹介しましたので、今回からはバランスシート(貸借対照表)の着眼点や分析手法について、図表を用いたケーススタディで、いくつか分かりやすくご紹介します。

1.バランスシート分析は損益計算書と同様に重要

バランスシート分析のステップは、①ビジネスモデルを踏まえ主なバランスシート計上科目の内容とその金額水準(直近構成比)を押さえつつ、②リスク性資産の減損・評価損の可能性を把握した上で、③対応する損益計算書項目と合わせて資本効率およびその構成要素の推移(過去推移)をヒストリカルに確認し、④競合他社との比較分析から善し悪しを判断すること、と整理できます。売上分析のやり方の説明の際、①直近構成比、②過去推移で把握する方法をオススメしましたが、バランスシート分析に関しても基本的な流れは同じです。

ROEをデュポン分解(=当期純利益率×資産回転率×自己資本比率の逆数)した際、3項目中2項目に関連するバランスシート分析は損益計算書と同様に重要ですが、バランスシート構造は企業や業界により大きく異なり分析の標準化が容易でないため、いくつかの業界を例示しながら説明します。今回は、スポーツ用品小売企業を例に、店舗運営型企業のバランスシートの着眼点をご紹介します。

2.ビジネスモデルを踏まえバランスシートの状況を正確に把握しよう

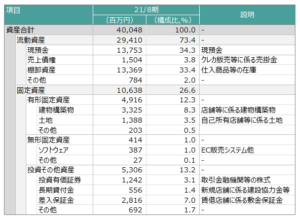

バランスシートには、①資産、②負債、③純資産の大きく3項目がありますが、まずは①資産から状況確認しましょう。スポーツ用品小売大手のヒマラヤ(7514)の資産は以下のようになっております。

【ヒマラヤの資産状況】

出所:ヒマラヤIR資料より筆者作成

①資産の7割強を流動資産が占める、②流動資産の主な項目は現預金と棚卸資産であり売上債権はあまりない、③固定資産は店舗に係る資産(建物構築物、土地、長期貸付金、差入保証金)が大半を占める、④上場する取引金融機関等の株式を12億円ほど保有している、といった概況がまず読み取れます(各勘定科目の詳細は有価証券報告書を確認ください)。ここから、資産の効率性(回転率)を推し量るには、①資産の3割強を占める現預金は適正な水準か?②在庫滞留で棚卸資産が肥大していないか?③投資有価証券など圧縮可能な資産はどの程度あるか?といった論点があると推察できます。また、リスク性資産としては、①在庫の評価損、②店舗関連資産の減損、③投資有価証券の時価評価低下、といったものが挙げられ気を配る必要があると分かります。続いて②負債および③純資産を見てみましょう。

【ヒマラヤの負債・純資産の状況】

出所:ヒマラヤIR資料より筆者作成

①自己資本比率は4割弱で一定の負債利用が見られる、②仕入債務は93億円ほどで、運転資本(=売上債権+棚卸資産-仕入債務)はプラスであるものの60億弱に留まる、③長短合わせ有利子負債は115億円強あるが保有現預金138億円より低位でNet Cashの状況にある、と分かります。資金繰りの観点から運転資本相当額の現預金保有は必要と考えられますが、その2倍強に値する現預金を保有していることや、Net Cashの状況にあることから、資産回転率や財務レバレッジには一定の改善余地がありそうだと推察できます。

3.ROEを起点に要素分解しつつヒストリカルな資本効率性分析をしよう

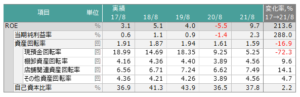

バランスシートの概況や着眼点が絞り込めたところで、ヒストリカル分析に移ります。この際、ROEを起点に要素分解すると資本効率の増減要因が把握しやすいです。本例では以下表の通りとなります。

【ヒマラヤのROEおよび構成要素の推移】

注:回転率は全て対売上高で算出している。棚卸資産回転率は本来的には売上原価と対応させるべきだが今回は統一性を優先した。

出所:ヒマラヤIR資料より筆者作成

①ROEは17/8期の3.1%から21/8期に9.7%と大きく改善している、②主因は当期純利益率の改善で、資産側項目を見てみると、自己資本比率はほぼ横ばい、資産回転率は悪化している、③資産回転率を更に分解すると現預金回転率が大きく悪化しておりROEの押し下げ要因となっている、と分かります。2.で推察した通り現預金にはやや余剰感があり、逆に言えば投資積極化による追加リターン獲得や株主還元強化の余地があると結論付けられると思います。ここまで分かれば、経営戦略上の創出キャッシュの資金使途に関する定量・定性開示やガバナンス体制を確認するといった次の分析ステップに繋げやすく、また有意義なものとなるでしょう。

なお、バランスシート分析に際しては、一般的な財務指標を考えなしに並べ眺めるのでなく、必要と考える財務指標を自身で作成する意識を持つことを強く推奨します。例えば今回の例では、資産回転率の悪化が考察すべき重点ポイントの一つと分かったため、資産の内訳をいくつかの中項目に分類した上で網羅的に回転率の過去推移を確認し、結果として現預金回転率が大きく悪化していることや、店舗関連資産は逆に効率化が進んでいると分かりました。一般的な財務分析の教科書では、現預金回転率は相当にマイナーな指標ですし、店舗関連資産回転率といった単語は存在しないと思います。ただし、ここで考えなしにCCC(キャッシュコンバージョンサイクル)およびその構成要素やD/Eレシオといったメジャー指標を見てみたところで深いインプリケーションは得られません。多様な財務指標を知ること自体は有意義ですが、目的を重視した分析を心がけましょう。

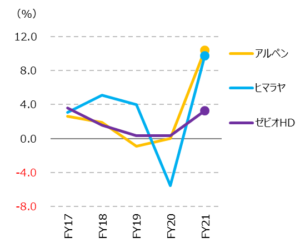

4.デュポン分解のヒストリカル推移を競合他社で横比較しよう

個社のバランスシート分析が一通り完了したら、相対感を持つために競合他社と比較してみましょう。この際、ビジネスモデルおよびバランスシート構造が似通った企業を選定するようにしてください。スポーツ用品小売であれば、アルペン(3028)やゼビオホールディングス(8281)が挙げられます。まず、ROEの推移をグラフ化すると以下図の通りとなり、直近期で各社共に改善に転じたものの、ヒマラヤやアルペンの改善幅が大きいと分かります。

【スポーツ用品小売3社のROEの推移】

出所:各社IR資料より筆者作成

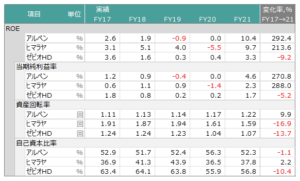

続いて、デュポン分解の推移を各社確認してみると、ヒマラヤは他2社と比較して資産回転率が高く、また自己資本比率が低いことから、相対的に高い資本効率を実現しやすいバランスシート構造を持つと言えるかと思います。一方で直近期では当期純利益率がアルペンに見劣りし、収益性改善も課題の一つと捉えられます。

【スポーツ用品小売3社のデュポン分解の推移】

出所:各社IR資料より筆者作成

以上、店舗運営型企業のバランスシートの基本的な着眼点や分析手法をご紹介しました。今回はスポーツ用品小売を取り扱いましたが、外食やドラッグストア、スーパーマーケット、ホテル、フィットネスなどであれば概ね同様のステップでもって分析が可能かと思います。是非、自身の分析に応用してみてください。次回は、店舗運営型企業とは異なるバランスシート構造の分析例をご紹介します。

■【広告】 企業業績や株式投資について情報・意見を交わし、自身の資産形成に活かすことのできるリサーチプラットフォーム「Ishare」はコチラ(https://ishare-emh.com/)です。専門的なリサーチレポートの閲覧や執筆者とのディスカッション等が可能です(一部有料)。合わせてご利用をご検討下さい。

■業績モデルフォーマットをコチラ(https://corporate.ishare-emh.com/service/)で無料公開しております。企業分析の際には是非ご利用をご検討下さい。